- Simule seu crédito

Simule seu crédito

- Soluções

Soluções

- Seguros

Seguros

Para você

- Auto

- Casa

- Viagem

- Vida

- Acidentes Pessoais

- Mais seguros para empresas

Soluções de seguros para proteger suas conquistas. Cote online, compare preços e economize com a maior corretora online do país, a Minuto Seguros, uma empresa Creditas.

- Benefícios corporativos

Empresas

- Ajuda

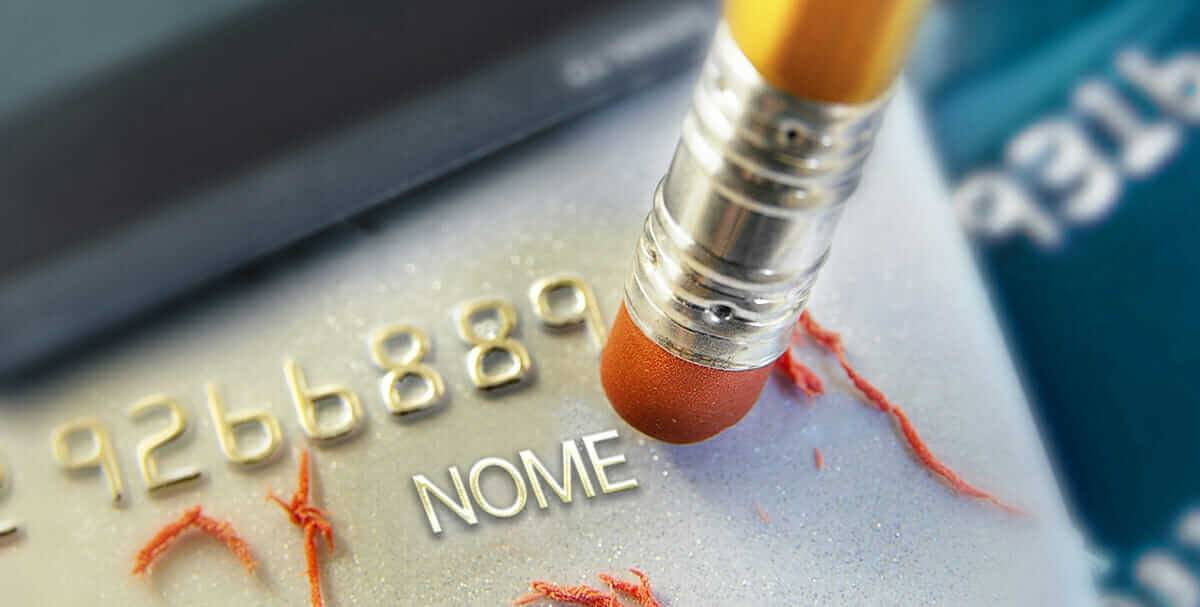

Saia do vermelho

Como limpar nome sujo em 2025 e voltar a ter crédito

Veja o que você pode fazer para limpar seu nome e voltar a ter crédito no mercado em 2024.

por Portal Exponencial

Atualizado em 7 de janeiro, 2025

Quer saber como limpar seu nome? Então você está no lugar certo. A seguir, entenda o que você precisa fazer para colocar as dívidas em dia e evitar ter dificuldades para conseguir crédito em 2024.

Embora a inadimplência seja um problema bastante comum, nem sempre sabemos resolver a situação da melhor maneira e acabamos perdendo o sono devido à falta de dinheiro e dívidas que só vão aumentando.

Precisando de crédito para realizar seus objetivos?

Aqui você encontra empréstimo online rápido e seguro. Use seu carro ou imóvel para fazer um empréstimo com juros a partir de 1,49% ao mês e até 60 meses para pagar.

Na matéria de hoje mostraremos como limpar nome sujo e reorganizar suas finanças. Para facilitar sua jornada, confira os principais tópicos desse conteúdo:

- Por que meu nome está sujo

- Quais são as consequências de ficar com nome sujo

- Como limpar nome sujo

- Tire suas dúvidas

O que significa estar com o “nome sujo”?

Em geral, um dos principais motivos que leva o consumidor a ter o nome sujo é a falta de planejamento financeiro, de forma que organizando as finanças e mantendo-se fiel ao que foi planejado, boa parte do problema já está resolvido.

Se você está com o nome sujo e deseja regularizar sua situação, um bom começo é utilizar nossa planilha para controle de gastos.

Como consultar se meu nome está sujo?

Para verificar se seu nome está negativado, ou "sujo", como popularmente se diz, existem algumas etapas que você pode seguir. Vamos a um guia simples e eficaz para checar sua situação:

Consulte os Órgãos de Proteção ao Crédito:

- Serasa: acesse o site do Serasa ou o aplicativo disponível para smartphones. Você pode fazer uma consulta gratuita, fornecendo seu CPF e criando um cadastro.

- SPC Brasil: acesse o site do SPC Brasil ou através do aplicativo SPC Consumidor, disponível gratuitamente para Android e iPhone (iOS).

- Boa Vista SCPC: Acesso pode ser feito pelo site Consumidor Positivo. Também é possível utilizar o APP Boa Vista Consumidor Positivo, disponível gratuitamente para Android.

Consultas em Feirões de Dívida:

- Periodicamente, órgãos como o Serasa promovem eventos de consulta gratuita e negociação de dívidas. Fique atento às notícias e aproveite essas oportunidades.

O que acontece se eu estiver com o nome sujo?

Consultamos o educador financeiro Guilherme Casagrande para responder as principais dúvidas sobre o CPF negativado.

“Ao não pagar uma conta, o consumidor é marcado como mau pagador nos birôs de crédito, como Serasa e SPC. Isso é informado ao mercado, dificultando desde conseguir crédito até contratar serviços, impactando negativamente na vida financeira da pessoa.”, explica Guilherme.

Veja abaixo algumas das consequências de estar negativado:

- Dificuldade em obter crédito: seu nome negativado pode diminuir suas chances de conseguir empréstimos, financiamentos e cartões de crédito.

- Restrição para abrir contas bancárias: algumas instituições financeiras podem não abrir contas para quem está com o nome sujo, afetando transações como recebimento de salário.

- Problemas para alugar imóveis: proprietários costumam checar o crédito dos inquilinos. Com o nome sujo, fica mais difícil alugar um imóvel.

- Restrição em obter serviços: empresas de serviços (telefonia, TV a cabo, internet) podem negar contratos a quem tem restrições de crédito.

- Constrangimento: ter o nome sujo pode causar embaraço e prejudicar sua reputação, especialmente ao tentar créditos ou serviços publicamente.

- Risco de Processos Judiciais: inadimplência pode levar a ações judiciais, resultando em penhora de bens ou bloqueio de contas para garantir o pagamento das dívidas.

Esse é apenas um recorte dos diversos problemas que você pode ter, sendo importante organizar a casa e quitar as dívidas o mais rápido possível.

Veja como limpar nome sujo

Existem diversas formas de ter o nome cadastrado junto aos órgãos de proteção ao crédito e é importante saber como agir em cada caso. Saiba como limpar nome o sujo conforme a dívida adquirida.

Limpar nome sujo com banco

Não pagar empréstimos ou financiamentos pode levar à negativação do nome em órgãos de proteção ao crédito e dificultar o acesso a novos créditos. Além disso, as altas taxas de juros acumuladas podem desequilibrar o orçamento. Por isso, é crucial priorizar o pagamento de dívidas com bancos, que geralmente têm juros elevados.

Para auxiliar nesse processo, elaboramos um guia completo para renegociar dívidas bancárias e regularizar a situação financeira.

Limpar nome sujo por cheque devolvido

Para limpar seu nome após a devolução de cheques por falta de saldo, pague a dívida e obtenha um recibo com detalhes do pagamento e dados do credor. Em seguida, vá ao banco, pague as taxas relativas à devolução e ao Cadastro de Emitentes de Cheques sem Fundos (CCF), e solicite um recibo. O banco, por sua vez, deve retirar seu nome dos órgãos de inadimplência, como SPC e Serasa, em até cinco dias úteis.

Limpar nome sujo por carnê atrasado

Para regularizar sua situação após o atraso no pagamento de um carnê, o primeiro passo é quitar a dívida, sempre solicitando um recibo que comprove o pagamento. Após a quitação, a empresa responsável pelo carnê tem o prazo de até cinco dias úteis para pedir a remoção do seu nome da lista de inadimplentes.

É importante lembrar que, ao renegociar a dívida com a loja, podem ser aplicadas uma multa de 2% sobre o total devido e juros de 1% ao mês pelo atraso.

Limpar nome sujo por cartão de crédito

O cartão de crédito é uma das principais causas de inadimplência, e saber renegociar dívidas nessa modalidade é essencial. Ao quitar a dívida, o cliente deve exigir um recibo de pagamento. Após a negociação, a empresa tem até cinco dias úteis para solicitar a remoção do nome do cliente dos registros de inadimplentes no SPC e Serasa.

Vale lembrar que, a partir de agora, o juro no rotativo do cartão não poderá ultrapassar 100% do valor principal da dívida. Dessa forma, a dívida total de quem atrasa a fatura do cartão de crédito não poderá superar o dobro do débito original.

Temos um guia completo para renegociar dívidas com cartão de crédito.

Limpar nome sujo por empréstimo

Ao efetuar os pagamentos relacionados à dívida por empréstimo é importante lembrar o consumidor da importância de exigir um recibo pelo pagamento, lembrando que a instituição financeira tem até cinco dias úteis para informar o SPC ou Serasa da retirada do nome da pessoa da lista de inadimplentes.

Na renegociação de dívida por empréstimo as instituições financeiras cobram multa de 2% em relação ao total da dívida e juros ao mês que não precisam respeitar um limite. Porém, semelhantemente ao que ocorre na negociação com cartão de crédito, quando o consumidor tiver qualquer dúvida sobre a cobrança ou sentir-se lesado, deverá procurar o Procon.

Limpar nome sujo por título protestado

Para resolver um título protestado, inicialmente, dirija-se ao cartório para descobrir quem registrou o protesto. Em seguida, negocie a dívida com o credor, garantindo um recibo ao realizar o pagamento. Este recibo deve conter informações como a data e o valor do pagamento, número do título ou nota promissória, além dos dados do credor, incluindo nome, RG, CPF e assinatura.

Após obter o recibo e estar de posse do título, que pode ser uma nota promissória, retorne ao cartório. Lá, será necessário pagar uma taxa, proporcional ao valor da dívida, para efetivar a retirada do protesto.

Finalmente, o cartório é responsável por solicitar a exclusão do nome do cliente dos cadastros de inadimplentes, como SPC e Serasa, em um prazo de até cinco dias úteis após a regularização da situação.

Limpar nome sujo por ação judicial

Para suspender um processo de ação judicial, o devedor deverá entrar em contato com o credor e renegociar o pagamento da dívida. Um advogado deverá ser contratado para elaborar um documento onde o credor confirma que a dívida foi paga ou negociada e que por isso o processo pode ser suspenso.

Neste caso o nome do consumidor só será limpo após terminar o prazo que o credor tem para cobrar a dívida, já que por lei, cada dívida tem um prazo especificado para ser cobrada, ainda que o processo seja suspenso.

Limpar nome sujo por dívida vencida

Após o período de cinco anos, o nome do devedor sairá automaticamente da lista de inadimplentes cadastrados junto ao SPC ou Serasa e, caso isso não ocorra, o consumidor poderá registrar uma reclamação junto ao Procon. Porém, vale ressaltar que a retirada do nome do consumidor junto aos órgãos de proteção ao crédito não significa que a dívida não precisará mais ser paga, já que o mesmo continuará sujeito a processos.

Faça uma simulação de empréstimo agora mesmo!

Tire suas dúvidas

Veja abaixo as respostas para as principais dúvidas sobre como limpar o nome.

É verdade que depois de 5 anos o nome fica limpo?

Não é verdade que o nome fica limpo automaticamente após 5 anos. O prazo de 5 anos é o período em que as dívidas prescrevem, ou seja, as empresas não podem mais cobrá-las judicialmente, mas isso não significa que ela não pode ser mais cobrada.

Quer entender isso melhor? Assista ao vídeo abaixo:

Se ainda quiser saber mais sobre o tema, leia nosso guia sobre se as dívidas caducam.

O que fazem o SPC e Serasa referente a nome sujo?

Quando a empresa credora comunica o SPC e Serasa sobre um cliente inadimplente, tais órgãos de proteção ao crédito enviam uma correspondência ao consumidor informando que seu nome está sujo.

Embora existam produtos financeiros como cartões de crédito para negativados e empréstimos para pessoas com nome sujo, vale ressaltar que, em geral, o consumidor acaba restringindo suas compras, já que uma série de produtos e serviços adquiridos de forma financiada poderão ser negados até que regularize as pendências existentes.

Após regularizar sua situação, seja pagando a dívida à vista ou negociando-a parceladamente, a empresa credora tem até cinco dias úteis para informar o SPC e Serasa, para que então os órgãos retirem o nome do cliente da lista de inadimplentes.

Quanto tempo uma pessoa pode ficar com seu nome sujo?

Uma pessoa pode ficar com o nome sujo por um período indeterminado, caso não quite suas dívidas ou não negocie com as empresas credoras. O registro de inadimplência nos órgãos de proteção ao crédito, como o SPC e o Serasa, pode permanecer por até 5 anos a partir da data de vencimento da dívida.

No entanto, a empresa credora pode entrar com ação judicial para cobrar a dívida, e em caso de vitória, pode solicitar a penhora de bens ou bloqueio de contas bancárias para garantir o pagamento.

Quem tem o nome sujo pode arrumar emprego?

É possível limpar o nome sem pagar a dívida?

Para remover essa restrição, normalmente é necessário pagar a dívida ou chegar a um acordo com o credor.

No entanto, existem algumas situações em que é possível contestar a inclusão do nome nos órgãos de proteção ao crédito. Algumas delas são:

- Erros nos dados: de houver erros nos dados fornecidos pelo credor ou se houver inconsistências nas informações, é possível contestar a inclusão do nome nos órgãos de proteção ao crédito. Nesse caso, é necessário entrar em contato com o credor e solicitar a correção das informações.

- Prescrição da dívida: as dívidas têm prazos prescricionais estabelecidos em lei, após os quais o credor perde o direito de cobrar judicialmente a dívida. Se a dívida estiver prescrita conforme a legislação vigente, é possível contestar a inclusão do nome nos órgãos de proteção ao crédito.

- Cobrança indevida: se a dívida estiver sendo cobrada indevidamente, seja por um valor incorreto, por um serviço não contratado ou por outra razão, é possível contestar a cobrança e solicitar a exclusão do nome dos órgãos de proteção ao crédito.

É importante ressaltar que, em casos de dívidas legítimas, a melhor forma de limpar o nome é negociar com o credor e efetuar o pagamento da dívida. O não pagamento pode acarretar consequências legais, como ações judiciais e penhora de bens.

Cada situação é única, e é recomendável buscar aconselhamento jurídico especializado para entender seus direitos e as melhores opções disponíveis no seu caso específico.

Cadastre-se na nossa Newsletter e receba mais conteúdos como esse diretamente no seu e-mail.

Newsletter

Exponencial

Assine a newsletter e fique por dentro de todas as nossas novidades.

Ao assinar a newsletter, declaro que concordo com a Política de privacidade da Creditas.